摘要

美国劳动参与率恢复较慢,通胀放缓速度不及市场预期。

美联储本轮加息的终点利率可能会比此前的预期更高,并在高点持续较长时间。

通过对过往加息周期进行观察可以发现,当加息结束,利率在高点持续了一段时间后,往往会出现较大的金融风险暴露。从内因来看,在于前期金融风险的积累;从外因来看,由于加息后利率持续处于高点,市场流动性长时间偏紧,最终导致泡沫破灭。

在过去10余年的低利率环境下,全球金融风险不断累积,且未来美联储政策利率可能会在高点持续一段时间的情况下,对于出现较大金融风险暴露的可能性不宜低估。

面对可能出现的外部冲击,需保持警惕,提前做好应对准备。

正文

近期,随着通胀有所放缓,美联储放缓了加息的步伐。然而,在1月通胀数据发布后,市场对于美联储加息的预期再次升温。如何看待美国通胀走势?美联储政策利率将如何变化?可能会带来哪些影响?本文分析,供参考。

1、劳动参与率恢复较慢,通胀放缓的速度不及市场预期

美国1月通胀数据放缓的速度不及市场预期。美国劳工统计局2月14日发布的数据显示,美国1月CPI同比增长6.4%,高于市场预期(6.2%)。1月核心CPI同比增长5.6%,也高于市场预期(5.5%)。CPI环比上涨0.5%,为近3个月来最大涨幅。

劳动参与率恢复较慢是主要原因。我们曾在《四十年一遇美国大通胀:对中国的影响及对策分析》一文中对导致美国通胀大幅上升的原因进行过分析。从目前主要因素的变化来看,全球供应链中断的情况已经明显缓解,波罗的海货运指数(FBX)大幅回落(图1)。然而,另外一个重要原因,即美国劳动参与率较新冠疫情暴发前下降的困扰仍然存在。2023年1月,美国劳动参与率较2022年12月提升0.1个百分点至62.4%,但仍低于新冠疫情暴发前。据布鲁金斯学会(Brookings Institution)估计,有1600万年龄在18-65岁之间的美国人患有“长期新冠”(long COVID),使得200万到400万美国人无法工作。由于劳动力市场供不应求,工资存在上涨压力,对服务通胀形成支撑。1月美国服务通胀飙升至40多年来的最高水平,进而阻碍了整体通胀放缓的步伐。

图1:波罗的海货运指数(FBX)走势

来源:wind,第一财经研究院

2、美联储本轮加息的终点利率可能比此前预期的更高,并在高点持续较长时间

自2022年3月以来,美联储已经加息8次,累计加息450bp,节奏为近40年来最快(图2)。

图2:近40年来美联储各加息周期中前12个月利率上升幅度(bp)

来源:wind,第一财经研究院

近期,在通胀有所缓和的情况下,美联储在2022年12月加息50个基点(bp),随后在2023年1月加息25bp, 步伐逐渐放缓。市场曾一度乐观地预测美联储将在今年下半年开始降息。

然而,由于通胀回落的速度较慢,美联储本轮加息的终点利率可能会比此前的预期更高,并在高点持续较长时间。美联储主席鲍威尔近日在参加华盛顿特区的一次活动时表示,通胀正在开始缓解,不过预计这将是一个漫长的过程,需要在一段时间内将利率保持在限制性水平。他还警告称,如果经济数据不配合,可能加息,且幅度超过市场预期。在1月通胀数据发布后,多位美联储官员也发出了鹰派声音(表1)。他们表示将继续加息,并将利率在高位持续更长时间。

表1:美国1月通胀数据公布后多位美联储官员鹰派发声

来源:第一财经,第一财经研究院

3、需警惕海外金融风险暴露带来冲击

近日,随着加息预期再起,美元再次走强,非美货币承压,纷纷下跌。汇率波动和外债负担是新兴市场遭受外部冲击的关键和薄弱环节。由于美元的强势,一些新兴市场国家不得不放弃汇率与美元挂钩。今年1月,为了获得国际货币基金组织的紧急资金和捍卫外汇储备,埃及、巴基斯坦和黎巴嫩三国放弃了长期与美元挂钩的货币政策。

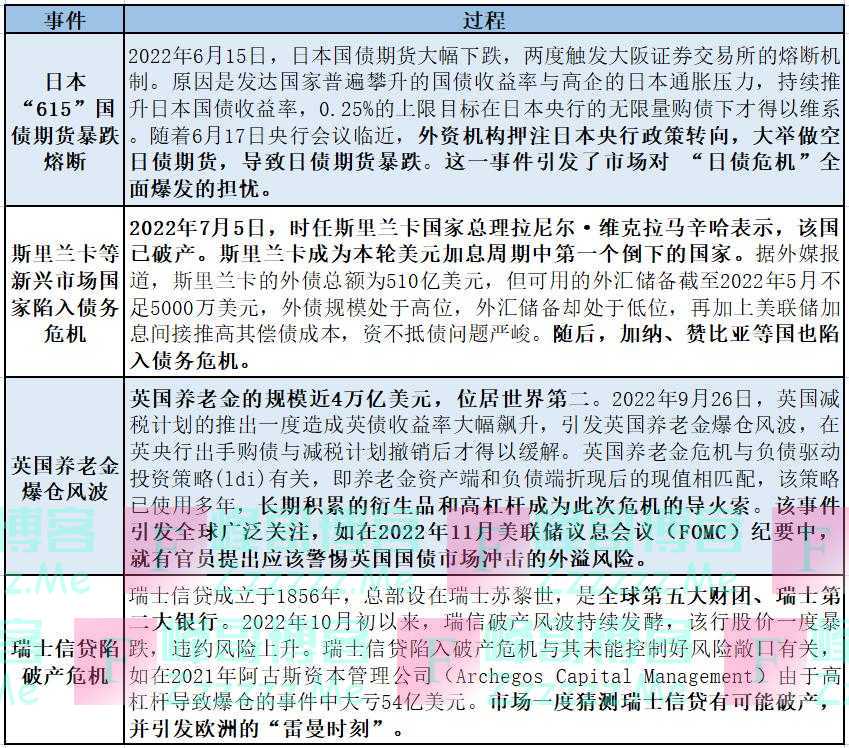

回顾美联储本轮加息以来,包括新兴市场债务危机在内的各种金融风险不断暴露(表2)。

表2:自美联储快速加息以来全球金融风险不断暴露

来源:第一财经研究院整理

庆幸的是,这些风险事件虽然引发了市场担忧,但目前尚未产生更大的影响。然而,在未来一段时间流动性可能持续偏紧的情况下,是否有可能出现影响较大的金融风险暴露?

通过对美联储过往加息周期进行观察可以发现,当加息结束,利率在高点持续了一段时间后往往会出现较大的金融风险暴露。例如,1982年拉美债务危机、20世纪90年代初日本资产价格泡沫破灭、1998年亚洲金融危机、2007年次贷危机及其引发的全球金融危机等(图3)。

图3:当美联储加息结束,利率在高点持续了一段时间后往往会出现较大的金融风险暴露

来源:wind,第一财经研究院

究其原因,主要有两个方面:从内因来看,在于前期金融风险的积累,如拉美债务危机爆发前宽松放任的借债环境,不合理的发展战略,推升了外债规模;亚洲金融危机爆发前金融过度自由宽松下的虚假繁荣;次贷危机爆发前货币宽松、住房刺激政策和金融创新孕育的房地产泡沫。从外因来看,由于加息后利率持续处于高点,市场流动性长时间偏紧,最终导致泡沫破灭。

目前来看,这一次的情况与历史非常相似。一是过去10余年长期低利率环境下金融风险不断积累。在2008年全球金融危机过后的10余年里,全球流动性极度宽松,利率长期处于低位,金融风险不断积累。以影子银行风险为例,过去10多年的低利率造成金融脱媒,大量业务流向非银行金融机构。但目前对影子银行的监管较少。据《日本经济新闻》近日报道,欧盟和英国正试图加强对“影子银行”的监管。因为以养老金基金等金融衍生产品交易为开端,市场出现了巨大动荡。加强监管将有利于抑制风险,但同时也令人担心出售风险资产会引发进一步抛售,导致新的混乱。据金融稳定委员会(FSB)统计,欧洲影子银行的金融资产额在2021年达到75万亿美元。如果出现问题,很可能会通过市场对实体经济造成巨大打击。二是如前文所述,未来美联储政策利率可能会在高点持续较长时间。因此,对于未来一段时间出现较大金融风险暴露的可能性不宜低估。

面对可能出现的外部冲击,需保持警惕,提前做好应对准备。对于政府部门来说,首先,做好应对预案,加大项目储备力度。其次,积极稳妥地扩大内需,保持经济运行在合理区间。第三,继续保持人民币汇率弹性,发挥汇率自动稳定器的作用,减轻外部冲击对国内经济和金融市场带来的影响。对于企业部门来说,需加大对风险敞口的对冲力度。

(本文题图来源:第一财经)

——

文 | 于明 第一财经研究院研究员

联系我们 | yicairi@yicai.com

请带有效截图联系Email:Hi@yami.site

文章如无特别注明均为原创!

作者:

F_Robot,

转载或复制请以

超链接形式 并注明出处 峰哥博客。

原文地址《

美联储政策利率可能会在高点持续较长时间,需警惕海外金融风险暴露带来冲击|热点观察》发布于2023-2-24

若您发现软件中包含弹窗广告等还请第一时间留言反馈!

小米手机无法安装请到设置->开发者设置->关闭系统优化,安装后再开启系统优化。